Nel mondo ci sono alcuni istituti che sono “too big to fail”. Unicredit e Intesa in Italia

Unicredit è stata confermata da Bankitalia una “banca sistemica”. Che cosa vuol dire? Partiamo dall’inizio: ci sono al mondo 40 banche che sono considerate talmente importanti a livello sistemico che la loro stabilità potrebbe essere definito un “bene comune” dell’economia planetaria. Sono banche troppo grandi per permettersi il “lusso” di fallire e, quindi, sono sottoposte ad un grado di vigilanza maggiore rispetto a tutte le altre.

Quali sono le banche troppo grandi

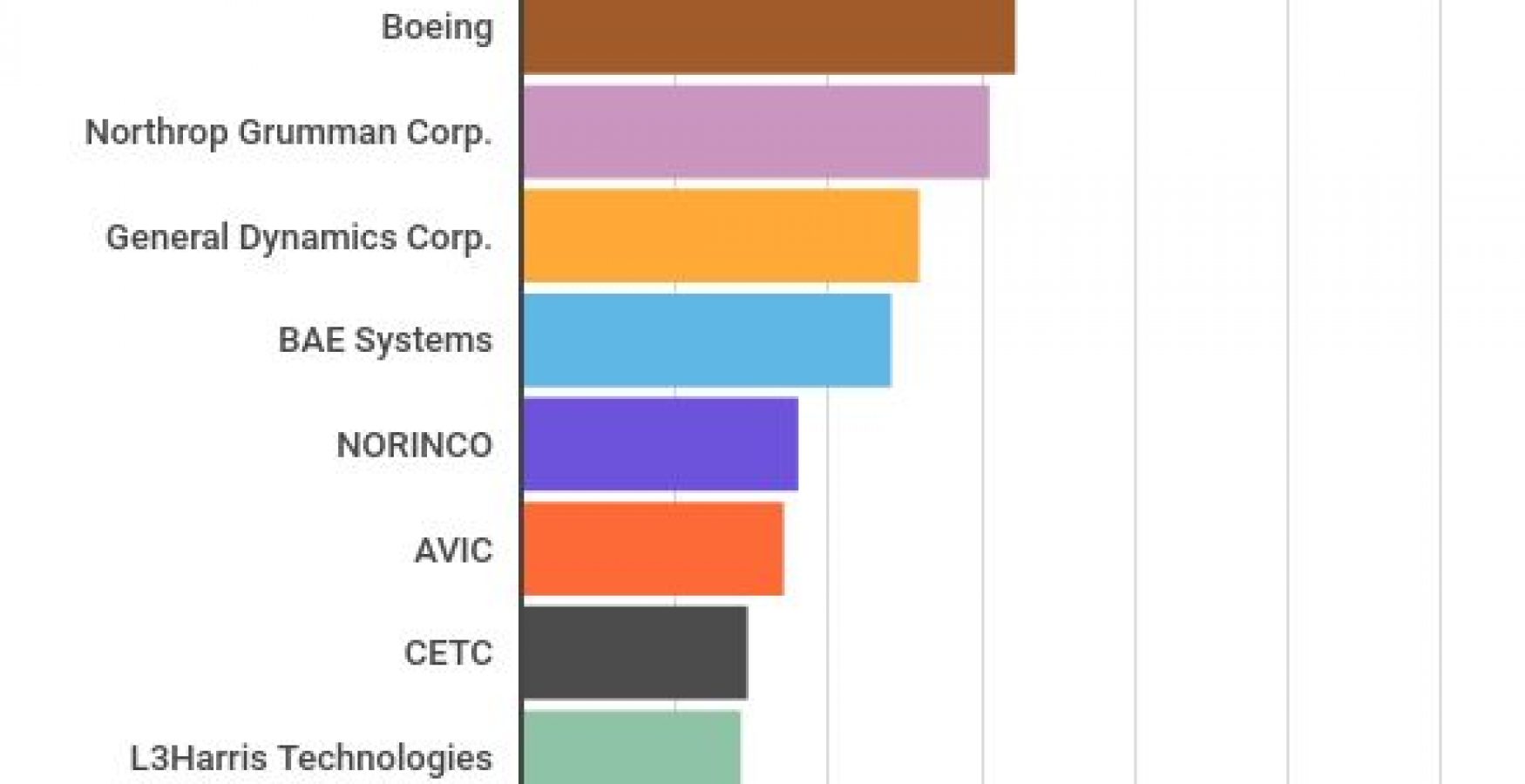

La loro importanza è data dalle dimensione degli attivi e del numero di clienti soprattutto internazionali, ma anche dalla loro interconnessione con l’economia sia del Paese nel quale hanno sede sia con l’economia mondiale oltre che dalla quantità di strumenti finanziari che utilizzano o vendono. L’elenco di queste 40 big bank (secondo alcuni detrattori sono, appunto, le banche troppo grandi) viene redatto ogni anno dal Financial Stability Board (Fsb) insieme al Basel Committee on Banking Supervision (Bcbs).

Il primo è un organismo sovranazionale che ha il compito di monitorare la stabilità finanziaria mondiale nel quale sono rappresentati tutti i Paesi del G20.

Il secondo è un’organizzazione internazionale al quale partecipano i governatori delle banche centrali dei 27 più importanti Paesi del mondo, ovvero, e ha l’obiettivo di stabilire standard minimi (per esempio i requisiti patrimoniali) da seguire a livello globale, promuovere la cooperazione tra gli istituti, definire i ruoli nei sempre più numerosi casi in cui una questione coinvolge legislazioni diverse.

Che cosa vuol dire “banche sistemiche”

La decisione di identificare le banche sistemiche venne presa subito dopo il collasso della banca americana Lehman Brothers che, con il suo crack, dette il via alla crisi finanziaria mondiale che ha solo sfiorato, però, le banche italiane.

Allora si capì che alcuni istituti non “possono” fallire a meno di correre il rischio di far ripartire una nuova ondata di fallimenti.

Si tratta di quelli più grosse, che sono esposti per centinaia di miliardi verso il debito di aziende e grandi Paesi (come l’Italia), e che operano su diverse giurisdizioni, stringendo forti legami con imprese di diversi Continenti

Queste 40 banche, in altre parole, sono “too big to fail”, ovvero “banche troppo grandi per poter fallire” e, proprio per questo, attorno ad esse, la vigilanza è particolarmente stringente e il cordone di protezione sempre tirato. Molto più di quanto non lo sia per le banche venete. Ma è chiaro che il fatto che non siano in questa lista non significa che le tutte le banche italiane sono a rischio.

Il rischio del “moral hazard”

Certo: i dirigenti di una banca che “non può fallire” si potrebbero sentire autorizzati a compiere quell’azzardo morale (“moral hazard”) che si voleva a tutti i costi evitare. Sapendo che “non possono fallire” potrebbero, cioè, intraprendere operazioni spericolate per aumentare i guadagni della banca a breve e i propri bonus a scapito della solidità dell’istituto, ma questa lista sta lì a dimostrare che la finanza mondiale ha accettato la possibilità che i dirigenti di questi istituti possano essere “colpiti” dal “moral hazard” piuttosto che permettere alle banche che guidano di poter fallire. Il rischio è che poi gli errori dei manager possano costare addirittura miliardi alla banca, come è già successo.

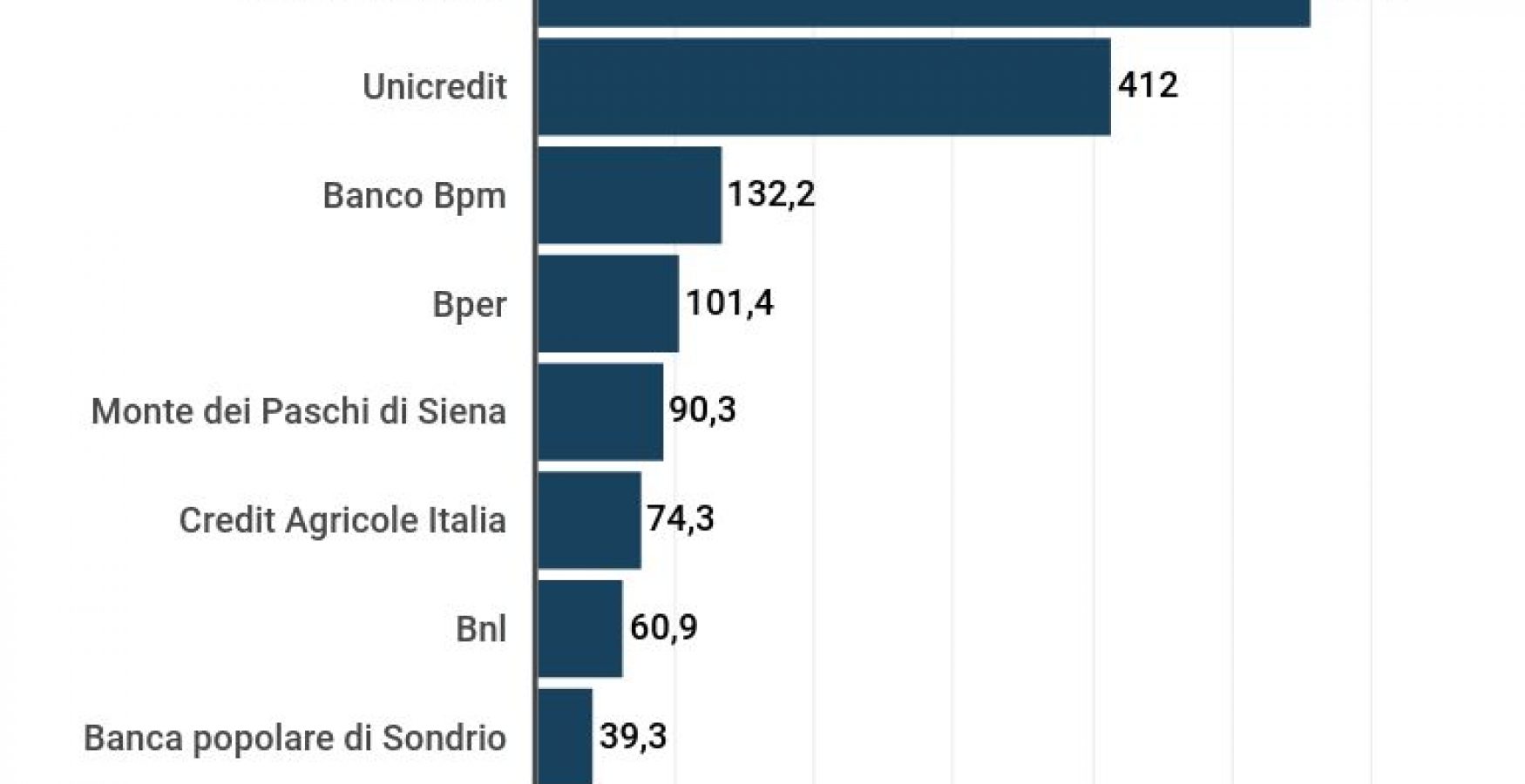

Unicredit e Intesa uniche banche sistemiche italiane

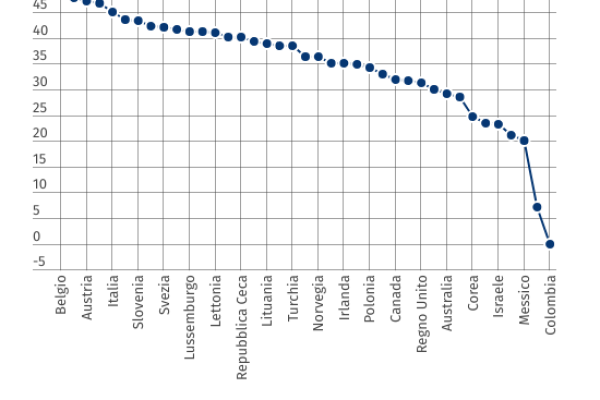

Delle 40 banche “sistemiche”, le vere big bank, la cui definizione è codificata dall’acronimo G-SIBs, 12 sono americane e canadesi, da JP Morgan a Goldman Sachs. Le cinesi sono 9, e hanno ormai superato di molto le giapponesi, 4 in tutto.

Quelle che fanno parte dell’eurozona sono 10 e, all’interno di questo insieme la maggioranza relativa, 4, sono francesi: Bnp-Paribas, Bpce, Sociéte Géneral e Credit Agricole. Le altre sono l’olandese Ing, la spagnola Santander le tedesche Deutsche Bank e DZ Bank, mentre nella lista l’Italia è rappresentata da Unicredit e Intesa, i due maggiori player del Paese in questo ambito.

Chiudono l’elenco 3 banche inglesi, HSBC, Barclays e Standard Chartered, e 2 svizzere, UBS e Credit Suisse.

L’elenco delle banche troppo grandi nel mondo

Oltre a Unicredit e Intesa, le altre 38 banche sistemiche mondiali sono, seguendo l’ordine di importanza stabilita dalla Banca per i Regolamenti Internazionali:

- Jp Morgan

- Hsbc

- Citigroup

- BNP Paribas

- Bank of America

- ICBC

- Bank of China

- Barclays

- MUFG

- Goldman Sachs

- Deutsche Bank

- China Construction Bank

- Crédite Agricole

- Morgan Stanley

- Agricultural Bank of China

- Sociéte General

- UBS

- Mizuho

- SMFG

- Santander

- Wells Fargo

- RBC

- Credit Suisse

- BNY Mellon

- ING Bank

- State Street

- Standard Chartered

- BPCE

- Toronto Dominion

- BoComm

- Unicredit

- Nomura

- Industrial Bank

- CITIC

- China Merchants

- Intesa

- Bank of Montreal

- Shanghai Pudong

- DZ Bank

- Bank of Nova Scotia

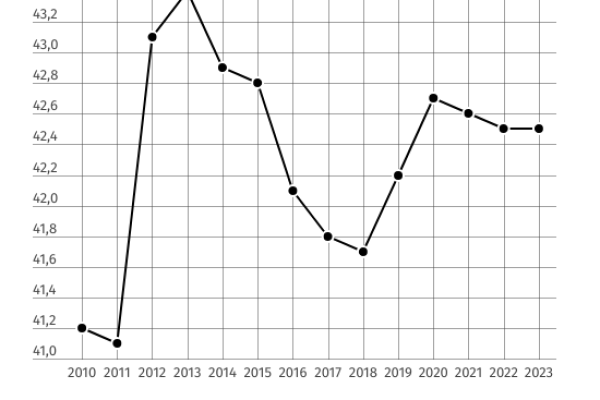

La banca sistemica è sempre più grande

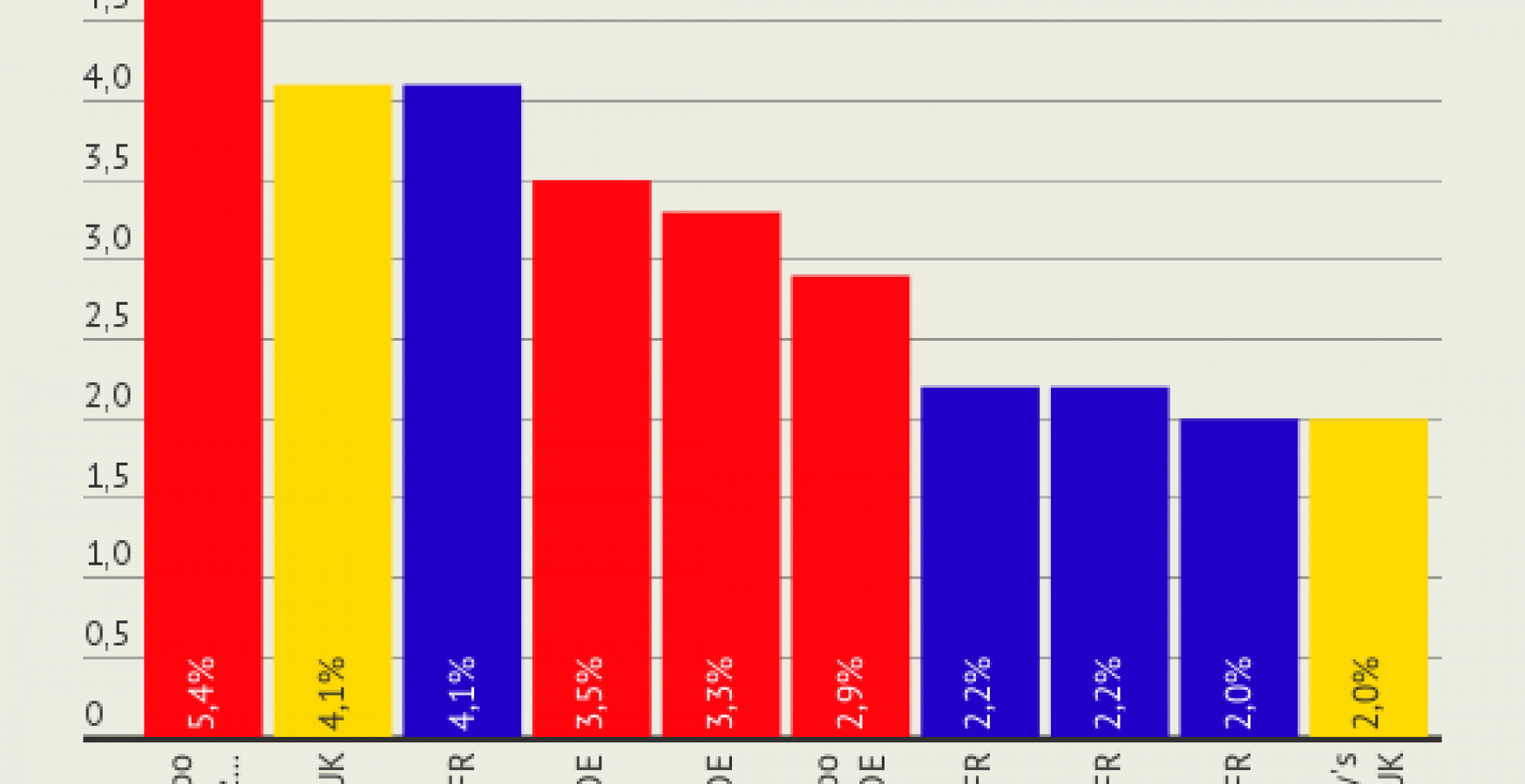

Le banche “troppo grandi per fallire” sono anche tra le aziende che dopo la pandemia sono cresciute di più, diventando ancora più grandi e quindi ancora più strategiche. Nei 12 mesi precedenti il settembre 2022 Jp Morgan ha raggiunto i 138,1 miliardi di dollari di fatturato, il 31,4% in più di un anno prima, recuperando buona parte delle perdite dovute al Covid.

I dati si riferiscono al: 2022

Fonte: Banca per i Regolamenti Internazionali

Leggi anche: Quanti soldi ci sono nel mondo? Circa 255mila miliardi

Ti piace citare i numeri veri quando parli con gli amici? – La redazione di Truenumbers.it ha aperto un canale Telegram: qui potrai ricevere la tua dose quotidiana di numeri veri e le ultime notizie; restare aggiornato sulle principali news (con dati rigorosamente ufficiali) e fare domande. Basta un attimo per iscriversi. Un’ultima cosa: siamo anche su Instagram.